대형주가 3000시대 이끌어

기관·외국인 BM 코스피200

400 돌파→삼성전자 8만원

삼전 10만원→500 갈 수도

코스피 추가 상승 ‘선행열차’

‘3000 고지’를 눈 앞에 두고 개인투자자들이 새해 초부터 그야말로 ‘돌격 앞으로’다. 고지 함락은 시간 문제로 보인다. 이젠 그 다음을 생각할 때다. 3000을 넘은 코스피가 얼마나 더 오를 수 있을까.

코스피는 2007년 말 2000을 돌파한 후 2100고지까지는 오르지 못했다. 2011년 초 2100 돌파 후에도 2200 등정데 실패한다. 이후 6년여간 박스권에서 차익매물이 소화된 후인 2017년 4월에야 2200에 안착에 성공한다. 2018년 초 2500선까지 다다른 코스피는 2019년 1900아래까지 밀린다. 앞자리 숫자를 바뀌었던 과거 사례를 보면 3000 고지 등정 후 차익실현이 늘며 지수가 횡보할 가능성을 배제할 수 없다.

개인투자자들은 ‘코스피’를 주로 보지만, 기관들에게는 코스피200이 더 중요하다. 지난해 3분기 300선에서 횡보하던 코스피200이 본격적으로 오르기 시작한 것은 11월 기관과 외국인이 순매수로 돌아서면서다. 이 때 12월 외국인 매수세가 주춤해졌지만, 금융투자 자금이 유입되며 코스피200은 단숨에 390선까지 치솟는다. 코스피200 기준 400, 즉 코스피 3000 이후 외국인과 기관들이 주식을 더 담을 지가 추가 상승 여부를 결정짓는 관건이다.

외국인과 기관은 개별종목 집중도가 낮다. 이른바 패시브 자금이 늘며 외국인은 ‘바스켓’ 매매를 한다. 기관은 벤치마크인 코스피200을 바탕으로 포트폴리오를 구성한다. 코스피 3000, 즉 코스피200 400을 돌파한 이후 개인 차익매물을 외국인과 기관이 사들이는 국면이 다시 나타난다면 대형주 중심의 상승이 유력하다.

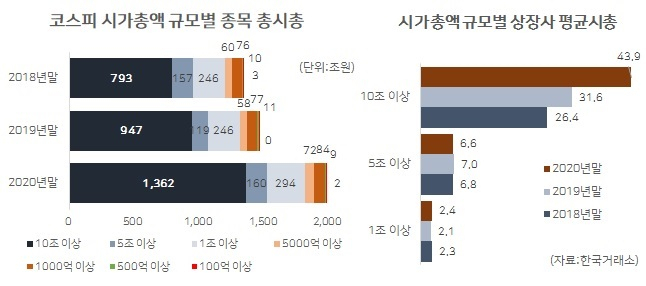

코로나19 이후 우리 증시는 대형주 집중도가 더 높아졌다. 코스피에서 시가총액 10조원 이상 종목수는 최근 3년간 30종목 정도로 비슷하지만, 이들이 전체 시장에서 차지하는 비중은 2018년 59%, 2019년 64.2%, 2020년 68.7%로 가파르게 높아졌다. 시총 10조원 이상 종목의 평균 시총도 2018년 26조4000억원에서 2020년 43조9000억원으로 급증했다.

현재 코스피 시총 상위종목을 보면 이른바 ‘포스트 코로나’ 시대에 유망주들로 즐비하다. 반도체, 2차전지와 전기차, 바이오 등이다. 미국 증시가 소프트웨어 중심의 빅테크 기업들이 이끌고 있다면, 우리 증시 시총 상위에는 이들 빅테크 기업들의 서비스를 현실로 구현시키는 제조업들이 즐비하다.

코스피 3000에서 4000까지는 33%가 올라야 하다. 코스피200기준 400에서 500까지는 25%만 달리면 된다. 코스피200 500이면 코스피로는 3700선이 된다. 외국인과 기관이 코스피200 기준 500 자체를 목표로 주식을 매수할 리는 없다. 다만 우리 증시의 ‘레벨 업’에 베팅을 한다면 코스피 4000 보다는 코스피200 기준 500이 먼저 거쳐야 할 과정이다. 삼성전자 8만원 돌파와 함께 코스피200이 400을 돌파하며 코스피 3000이 코앞이다. 삼성전자가 10만원을 넘게 되면 코스피200은 500까지 갈 수 있다.

코로나19 재확산에도 불구하고 백신접종이 계속되고, 완화적 통화정책이 유지된다면 우리 기업실적은 개선될 가능성이 크다. 지난 해 실적부진에 따른 기저효과도 누릴 수 있다. 대형주일 수록 실적 안정성이 높다. 중소기업보다는 제조 생태계에서 최상위에 위치한 대기업들이 매출확대에 따른 이익개선 수혜가 가장 크다.

대형주 중심의 장이면 코스피 보다 코스피200의 수익이 더 좋다. 지금이 그렇다. 지수가 아닌 개별종목으로 대상을 바꾸면 기대수익률이 높아지지만 위험도 커진다. ‘한 바구니에 달걀을 모두 담지 말라’고 해서 너무 나눠서 담다 보면 오히려 시장초과수익률이 어려워진다. 어설픈 분산 보다는 코스피200 집중이 나을 수 있다. 상황에 따라 ‘코스피200 레버리지ETF’라는 무기도 선택할 수 있다.