라인 최적화 등 감산 가능성 시사

메모리 재고 감소 전망도 신중론

일본의 경제보복 추가제재인 ‘화이트리스트(수출 심사 우대국)’ 배제 결정을 하루 앞두고 삼성전자가 대외 불확실성 가중으로 시장 수요변동에 따라 반도체 생산라인을 탄력적으로 운용하겠다는 방침을 거듭 강조했다.

주력제품인 D램 가격이 3달러선 마저 붕괴되고 일본 의존률이 높은 반도체 소재와 장비 등 수출규제 품목 확대가 확실시되면서 시황 변동성을 예의주시해 적극 대응하겠다는 의지를 재확인한 것으로 풀이된다.

1일 반도체 업계에 따르면, 삼성전자는 하반기 업황 변동성을 염두에 두고 반도체 라인을 탄력적으로 운영할 방침이다.

삼성전자는 지난달 31일 2분기 실적발표 컨퍼런스콜에서도 “현재 인위적인 웨이퍼 투입량 감축은 검토하지 않고 있다”면서도 “반도체 라인 운영은 라인 최적화를 포함해 수요변동에 따라 탄력적으로 운영할 것”이라고 밝혔다.

전세원 삼성전자 DS부문 메모리사업부 부사장은 컨퍼런스콜 말미에 ‘인위적 웨이퍼투입 감축 계획 없다’는 언급의 추가설명을 요구하는 질문에서도 “다시 한번 말하지만 라인 운영에 관해서는 수요변동성에 따라 탄력적으로 운영한다”고 말했다.

이에 대해 반도체 업계에서는 삼성전자가 최근 감산을 결정한 SK하이닉스, 마이크론과 달리 현 시점에서 인위적 감산은 고려하지 않지만, 생산라인 최적화나 수요변동에 따라 일부 감산 가능성은 열어둔 것으로 보고 있다.

삼성증권은 이날 투자 보고서에서 “인위적으로 웨이퍼 투입을 줄이기보다 라인 효율화와 공정전환으로 인한 캐파(생산능력) 감소로 생산량과 재고를 줄여간다는 의미”라고 해석했다.

실제 삼성전자는 웨이퍼 투입 변수가 될 수 있는 ‘생산라인 최적화’에 관해서도 언급했다.

전 부사장은 12라인 낸드 캐파 감소에 대한 질문에 대해 “12라인에 대해서는 낸드의 수요가 플래너에서 V낸드 중심으로 전환됨에 따라 상반기부터 일부 플래너 캐파를 R&D로 전환하고 있다”고 설명했다.

13라인을 이미지센서 라인으로 전환할 계획을 묻는 질문에 대해서는 “현재 결정된 바 없다”면서도 “당사 운영 전략은 전체 반도체 라인의 효율을 최적화하는 방향으로 이뤄지기 때문에 D램 업황의 중장기 시장 전망과 이미지센서 수요 전망, 라인 효율을 종합적으로 고려해 이뤄진다”고 말했다.

이와 관련 반도체 업계 관계자는 “라인 최적화를 위해 생산라인 전환을 하게 되면 라인 가동을 멈추고 다시 세팅해야 하기 때문에 결과적으로 생산량이 줄어들게 된다”며 “삼성전자가 SK하이닉스나 마이크론과 같이 웨이퍼 투입 감축을 통한 순수 감산은 아니더라도 생산라인 조절을 통해 일부 품목에 대해 감산 가능성을 시사한 것으로 보인다”고 말했다.

삼성전자는 메모리반도체 재고 전망과 관련해서도 신중한 입장이다.

전 부사장은 “하반기 계절적 성수기에 따라 재고 수준이 점진적으로 감소하는 추세가 이어질 것으로 예상한다”면서도 “얼마나 빨리 감소할 수 있을지에 대해서는 대외 환경 불확실성 등에 따른 업황 변동성이 있어 예상이 어려운 상황”이라고 말을 아꼈다.

지난 2분기 D램 재고와 관련해서는 “전분기 수준과 변화가 없다”면서도 “데이터센터 고객 구매 재개, 모바일 고용량화 영향으로 판매량이 늘어 재고 회전일은 지난 분기 대비 감소했다”고 말했다.

다만 낸드플래시의 경우 “고객사의 가격저점 인식에 따른 수요 증가로 재고가 크게 감소하기 시작했다”며 “지속적인 수요 증가로 3분기는 적정 재고 수준으로 감소할 것으로 생각한다”고 덧붙였다.

일본의 수출규제 발동 이후 최근 메모리반도체 현물가격이 상승한데 대해서는 “하반기 수요 영향과 공급 안정 우려 등이 복합적으로 작용했다”며 “현 시점에서 현물가 상승이 고객사의 물량주문과 공급가에 영향을 미칠 것으로 보긴 어려운 상황”이라고 말했다.

내년 투자계획에 대해서도 아직 미정이다.

전 부사장은 “대외 환경이 불확실하고 시장 변동성이 커 시황에 맞춰 효율적인 투자를 집행할 계획”이라며 “투자 검토 빈도를 기존 대비 증가시키면서 대응할 것”이라고 말했다.

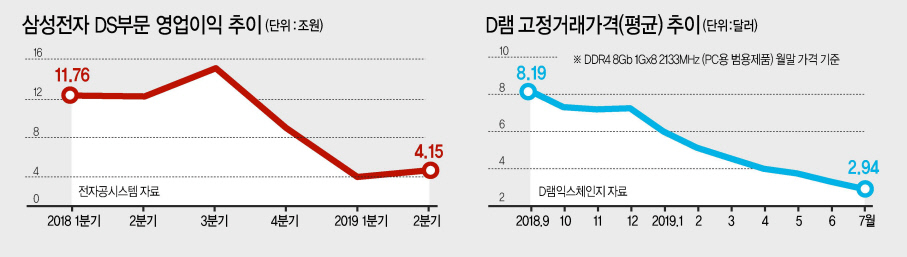

한편 전날 발표된 삼성전자의 반도체 사업부문 영업이익은 전년 동기(7조7700억원)대비 71% 줄어든 3조4000억원으로 집계됐다.

같은 날 공개된 7월 말 기준 D램 고정거래가격은 8개월 연속 하락하면서 3달러선이 붕괴돼 하반기 반등 전망도 어둡게 했다. D램 가격이 2달러대로 떨어진 것은 2016년 6월(2.94달러) 이후 약 3년 만에 처음이다.

시장조사업체 D램익스체인지에 따르면, 지난달 D램 고정거래가격(DDR4 8Gb기준)은 평균 2.94달러로 전월대비 11.18% 하락했다. 낸드플래시(128Gb MLC 기준)는 2017년 8월 이후 약 2년 만에 소폭(2%) 반등에 성공했다.

천예선 기자/cheon@heraldcorp.com